O prazo para a entrega da declaração do Imposto de Renda Pessoa Física (IPRF) 2024, ano-base 2023, será de 15 de março a 31 de maio. O programa para preenchimento será liberado no mesmo dia da abertura do prazo. A estimativa da Receita Federal é que sejam entregues 43 milhões de declarações. O primeiro lote da restituição será pago em 31 de maio.

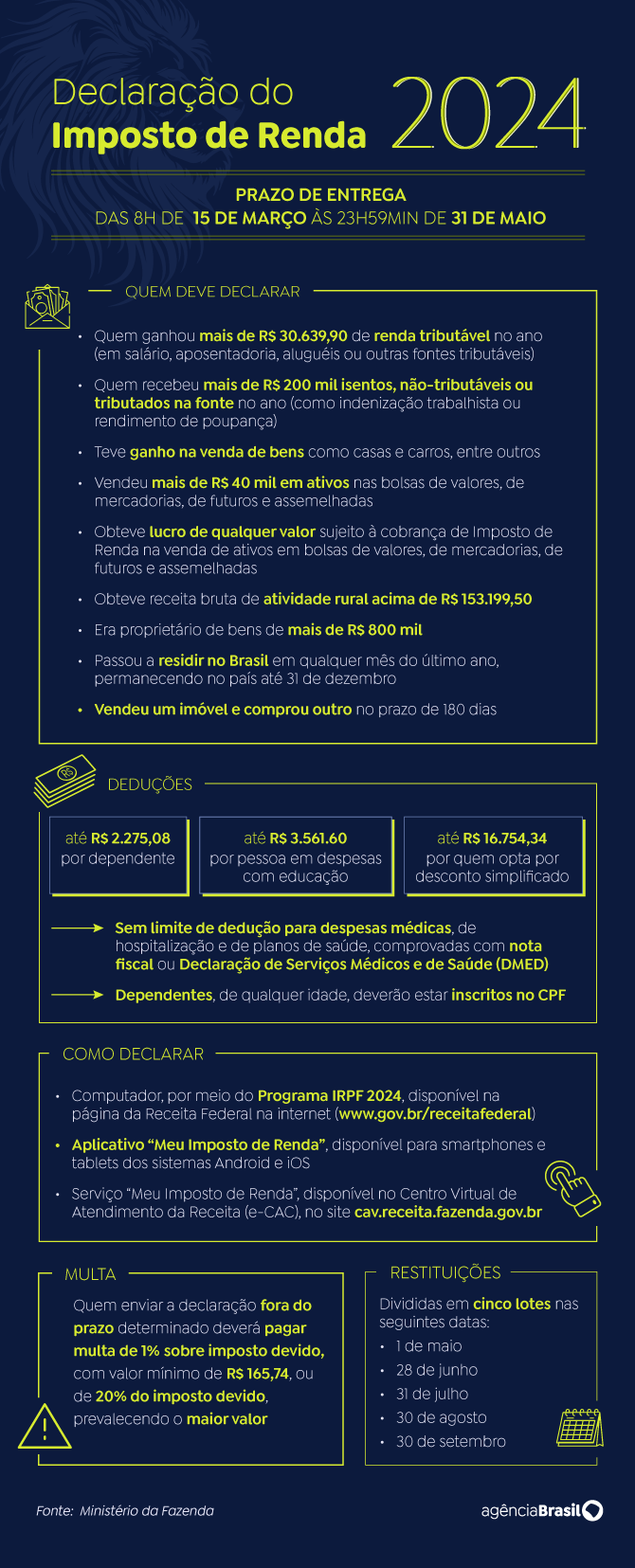

Deve declarar quem recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 30.639,90 em 2023. O valor anterior era de R$ 28.559,70. A partir do primeiro dia o contribuinte já poderá a usar a declaração pré-preenchida que traz informações importadas da base de dados da Receita Federal. Neste ano, 75% dos declarantes têm conta Gov.br nos níveis ouro e prata, que podem acessar a declaração pré-preenchida.

“De 2022 para 2023 a utilização da declaração pré-preenchida mais que triplicou. Pulou de 7% para 24% e pudemos constatar a diminuição de declaração em malha pelo critério de omissão de rendimento. Constatamos também a redução do tempo de preenchimento da declaração”, disse o subsecretário de Arrecadação, Cadastros e Atendimento, auditor-fiscal Mário Dehon.

Para esse exercício, houve mudança nas fichas da declaração para identificação do tipo de criptoativo para quem tem esse tipo de investimento. Outra mudança é na ficha de alimentando que são as pessoas que recebem pensões alimentícias. Nesse caso, houve um aumento das informações que precisam ser prestadas na ficha de declaração. Além da obrigatoriedade de colocar o CPF do alimentando, o declarante também precisará informar as datas relativas ao tipo de processo – a data de lavratura da escritura pública, por exemplo, ou a data da decisão judicial.

Os limites de obrigatoriedade de entrega do imposto de renda foram atualizados:

- Limite de rendimentos tributáveis passou de R$ 28.559,70 para R$ 30.639,90

- Limite de rendimentos isentos e não tributáveis de R$ 40 mil para R$ 200 mil

- Receita bruta da atividade rural de R$ 142.798,50 para R$ 153.199,50

- Posse ou propriedade de bens e direitos de R$ 300 mil para R$ 800 mil

Restituição 2024

A restituição do imposto será paga de maio a setembro, de acordo com o seguinte calendário:

- Primeiro lote: 31 de maio

- Segundo lote: 28 junho

- Terceiro lote: 31 julho

- Quarto lote: 30 agosto

- Quinto e último lote: 30 setembro

A prioridade no pagamento segue a ordem:

- Contribuintes idosos com idade igual ou superior a 80 anos;

- Contribuintes idosos com idade igual/superior a 60 anos, deficientes e portadores de moléstia grave;

- Contribuinte cuja maior fonte de renda seja o magistério;

- Contribuintes que utilizaram a pré-preenchida e/ou optaram por receber a restituição por Pix;

- Demais contribuintes.

Entrega da declaração

Para enviar a declaração, o contribuinte tem as opções de utilizar o aplicativo Meu Imposto de Renda, para tabletes e celulares; o programa gerador do imposto de renda para computadores, que ainda não está disponível, e o preenchimento online, pelo Centro Virtual de Atendimento da Receita Federal, o E-CAC. É possível começar em uma plataforma e concluir em outra.

Para quem perder o prazo, a multa de atraso das declarações será de 1% a 20% sobre o imposto devido, tendo o valor mínimo de R$ 165,74.

Quem deve declarar o IRPF em 2024

- Quem recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 30.639,90

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior R$ 200 mil no ano passado

- Quem obteve, em qualquer mês de 2023, ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas cuja soma foi superior a R$ 40 mil, ou com apuração de ganhos líquidos sujeitos à incidência do imposto;

- Quem teve isenção de imposto sobre o ganho de capital na venda de imóveis residenciais, seguido de aquisição de outro imóvel residencial no prazo de 180 dias;

- Quem teve, em 2023, receita bruta em valor superior a R$ R$ 153.199,50 em atividade rural (contra R$ R$ 142.798,50 em 2022);

- Aqueles que tinham, até 31 de dezembro de 2023, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 800 mil (contra R$ 300 mil em 2022); quem passou para a condição de residente no Brasil em qualquer mês e se encontrava nessa condição até 31 de dezembro de 2023;

- Quem optou por declarar os bens, direitos e obrigações detidos pela entidade controlada, direta ou indireta, no exterior como se fossem detidos diretamente pela pessoa física;

- É titular de trust no exterior;

- Deseja atualizar bens no exterior.